Урок: Риск-менеджмент и Мани-менеджмент

|

Что такое риск-менеджмент?

Риск-менеджмент (РМ, управление рисками) - это процесс принятия и выполнения важных решений, направленных на снижение вероятности возникновения негативных событий и минимизацию возможных потерь, из-за них. На данный момент не существует стратегий, которые позволяли бы торговать абсолютно без рисков на финансовых, фондовых и особенно криптовалютных рынках, поэтому единственным способом уберечь свой капитал от фатальных потерь, это заранее учитывать риск при принятии торговых решений. Без риск менеджмента торговля на бирже, превращается в игру в казино, с огромной вероятностью слива депозита в первый месяц торговли.

Чистый риск - это неопределенное событие или условие, последствиями которого могут быть только негативные результаты, либо их может вовсе не быть.

Спекулятивный риск - это неопределенное событие или условие, последствиями которого могут быть как негативные, так и позитивные результаты. Таким образом, одним из его последствий может быть и выгода.

В биржевом трейдинге, риск-менеджмент, это важнейшая часть торговой стратегии, которая в первую очередь, включает в себя управление своими открытыми позициями: определение размера позиции, уровней фиксации прибыли, установку уровней стоп-ордеров и четкое следование им.

Почему трейдеры часто игнорируют риск-менеджмент? - Многие считают что способны перехитрить рынок. - Психологически людям сложно смириться с потерями и они предпочитают не фиксировать их. - Игра на бирже, как в казино, при отсутствии понимания работы рынка.

Мани-менеджмент. Как управлять своим капиталом?

Мани-менеджмент - это финансовая стратегия по управлению капиталом трейдера, для его сохранения и приумножения. По сути, это набор правил по распределению денежных средств выделенных специально для инвестирования. Стратегии мани-менеджмента могут быть как самостоятельными, так и работать в паре со стратегиями риск-менеджмента. Он помогает в таких важных вопросах, как определение размера торгового депозита, размера позиции и способов диверсификации и хеджирования рисков.

Диверсификация рисков - способ минимизации рисков в торговле и инвестировании, посредством распределение капитала между различными активами, в расчете на то, что потенциальная прибыль по одному активу компенсирует потенциальный убыток по другому активу.

Как рассчитать размер позиции

Никогда не торгуйте на весь депозит! Oпacнocть торговли при бесконтрольном использовании капитала заключается в тoм, чтo если убытки увеличиваются в apифмeтичecкoй пpoгpeccии, тo сумма пpибыли, кoтopaя нужнa для иx пoкpытия, pacтeт в гeoмeтpичecкoй пpoгpeccии. Например, пpи cливe 50% дeпoзитa нужно заработать 100% прибыли от оставшейся суммы депозита, чтобы выйти в ноль.

Пример мани-менеджмента:

Как определить соотношение риска к прибыли на сделку

В основе определения соотношения риска к прибыли лежит объективная оценка потенциала дальнейшего ценового движения. Соотношение может быть любым, но должно быть аргументировано вашей торговой стратегией. При этом очень важно учитывать данные технического анализа, например, приближение цены к важным уровням поддержки/сопротивления и трендовым линиям, которые мы подробно рассмотрим в следующих уроках.

Как правильно определить уровень Stop-loss

В первую очередь, необходимо определить максимально допустимый риск на сделку, и здесь существует несколько подходов:

Осторожный - при этом подходе, процент риска по одной сделке не должен превышать 1% от размера позиции.

Расчет размера риска по сделке:

Размер позиции, который мы уже научились определять в предыдущем разделе, умножается на процент риска по сделке.

Расчет уровня Stop-loss:

Когда нам уже известен размер допустимого риска, мы можем определить уровень на котором будет установлен Stop-loss на графике. Он рассчитывается по следующей формуле: Цена входа * (Размер позиции - Размер риска) / Размер позиции Например, при условиях: 38264 * (1000 - 20) / 1000 = 37498,72 В итоге, мы должны установить Стоп-лосс на уровне - 37498,72.

Перенос уровня Stop-loss

После прохождения ценой важных уровней на графике, например поддержки и сопротивления, рекомендуется соответственно этому переносить и Стоп-лосс по открытой сделке. После взятия ценой уровней фиксации прибыли (тейк-профит), Стоп-лосс можно перенести в зону безубытка. Однако у трейдера не всегда есть возможность постоянно следить за изменениями цены на графике. На некоторых биржах этот процесс можно автоматизировать, используя инструмент - Трейлинг стоп. Трейлинг стоп (Trailing stop) - это разновидность Стоп лосса, который меняет свой уровень с каждым обновлением экстремумов цены.

Ошибки новичков при работе со Стоп-ордерами: - Слишком короткий, или наоборот, слишком длинный Стоп - Установка Стопа не по стратегии риск-менеджмента - Не учитывание при расположении Стопов важных ценовых уровней, таких как уровни поддержки и сопротивления, трендовые линии и т.д.

Как правильно определять уровни фиксации прибыли

Тейк-профит должен всегда превосходить по размерам Стоп-лосс, поскольку не существует стратегий, которые позволяли бы торговать без потерь, а короткие стопы позволяют компенсировать несколько убыточных сделок одной прибыльной.

В этом поможет стратегия фиксации прибыли по частям. Фиксация части позиции не только позволяет не остаться совсем без прибыли в случае разворота цены, но и уменьшает риск, поскольку после частичной фиксации прибыли размер позиции уменьшается и соответственно потери по Стоп-лоссу будут меньше. А в случае продолжения движения цены по направлению позиции у вас не будет ФОМО, ведь прибыль по оставшейся части позиции будет продолжать расти. Пример фиксации прибыли частями: 1. По достижению ценой уровня Тейк-профит 1, фиксируем 25% прибыли. 2. По достижению ценой уровня Тейк-профит 2, фиксируем 50% прибыли. 3. По достижению ценой уровня Тейк-профит 3, фиксируем оставшуюся прибыль.

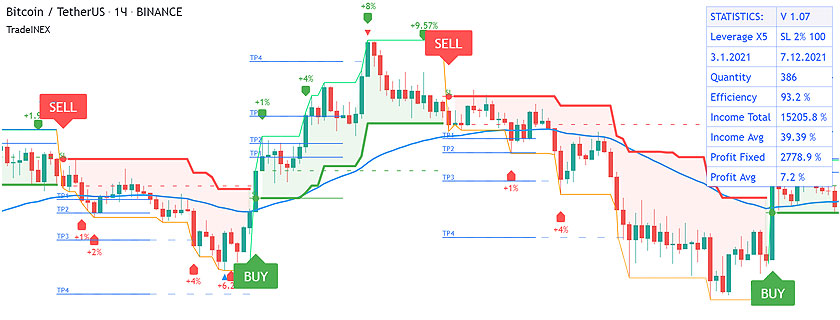

Как автоматизировать управление рисками?Использование технологий искусственного интеллекта в биржевой торговле облегчает и автоматизирует процесс управления рисками и существенно снижает их. ИИ торгового индикатора TradeINEX, на основе методов машинного обучения и предсказательного моделирования построит самую эффективную стратегию риск и мани менеджмента, и даст не только сигналы на покупку и продажу актива, но и уровни стоп-лосс и фиксации прибыли. Эффективность торговой стратегии можно предварительно проверить на графике любой торговой пары, используя модуль статистического анализа.[ УЗНАТЬ ПОДРОБНЕЕ ]

ВЫПОЛНИТЕ УПРАЖНЕНИЯ:

Упражнение 1

Рассчитайте максимально возможные потери при объеме позиции в $2000 и размере риска в 3%.

Упражнение 2

Рассчитайте уровень Стоп-лосс, при следующих условиях:

ПРОЙДИТЕ ТЕСТ ПО ТЕМЕ УРОКА:

Проверьте свои знания полученные на этом занятии. Успешное прохождение тестирования позволит убедиться в том, что материалы урока хорошо усвоены и перейти к следующему уроку: Торговля с кредитным плечом.

| |

|

| |

| Просмотров: 5449 | | |

| Всего комментариев: 0 | |